Merkez Bankası, 16 Nisan 2021 tarihli Resmî Gazete’de yayımlanan “Ödemelerde Kripto Varlıkların Kullanılmamasına Dair Yönetmelik” (Yönetmelik) ile kripto ekosisteminde şok etkisi yaratan bir düzenlemeye imza attı. “Bir gece ansızın” hayatımıza giren bu düzenlemenin yayımlanmasıyla birlikte tabiri caizse Kripto Çarşısı karıştı. Sektördeki bazı aktörlerin açıklamalarından TCMB’nin bir süredir kripto dünyasını anlamak için kendilerinden bilgi aldığını, ancak bu Yönetmelik hazırlanırken kendilerinin görüşünün alınmadığını anlıyoruz. Türkiye’de son zamanlarda blok zincir, fintech bağlamında ciddi girişimler ortaya çıkmakta ve yurt dışından da ciddi yatırımlar almaktadır. Birazdan detaylarını açıklayacağım bu türden yasaklayıcı düzenlemelerin Türkiye’deki girişimcilere, yabancı yatırımcılara ve uluslararası piyasalara olumsuz mesaj verdiğini ve teknoloji yatırımlarını olumsuz etkileyeceğini düşünüyorum. Yönetmelik sonrasında, diğer ülkelerin de benzer yasaklayıcı düzenlemeler yapacağı endişesiyle uluslararası piyasalarda Bitcoin fiyatının %3 civarında düştüğünü de not etmek gerekir. Zamanlama olarak tesadüf mü bilmiyorum ama bu Yönetmeliğin yayımlanmasından iki gün sonra ABD Hazine Bakanlığı’nın bazı finansal kuruluşlara kripto para kullanarak para akladıkları gerekçesiyle ceza uygulayacağına dair söylentilerin ortaya çıkması nedeniyle kripto paralarda çok sert düşüşler yaşandı ve 24 saatte kripto paradan likiditeye 10 milyar Dolarlık geçiş oldu.

Yapılan düzenlemenin detaylarına geçmeden bazı tespit ve hatırlatmaları yapmak gerekiyor. 2008 yılında yayımlanan bir makaleyle ilk örneği olan Bitcoin ile hayatımıza giren kripto paralar (Bu varlıklar için para (crypto currency) ifadesi kullanılsa da bunların para olduklarına dair genel bir kabul bulunmamaktadır.) temelde aracıları ortadan kaldırmayı hedefleyen bir çeşit ödeme aracı olarak tasarlanmıştı; lakin zaman içerisinde farklı yönde evirildi. Ancak yakın zamanda Tesla, Starbucks gibi bazı şirketler kripto para cinsinden ödeme kabul edecekleri yönünde açıklamalar yapmaya başladı. Bu durum, kripto paraların yakın gelecekte ödeme aracı olarak kullanılmaya başlanacağının da güçlü sinyali olabilir.

Devletlerin büyük bir kısmı uzun süre kripto paralar konusunda sessiz kalmıştır. Çin gibi örnekler yasaklama yolunu seçerken; Malta, İsviçre gibi ülkeler kripto paraları regüle edip teşvik etti. Türkiye ise Merkez Bankasının yayımladığı yönetmeliğe kadar bir yasal veya idari düzenleme yapmamış; BDDK, SPK, Finansal İstikrar Komitesi, hatta Diyanet İşleri Başkanlığı1 gibi çeşitli kamu kurumları kripto paralar hakkında menfi açıklamalarda bulunmuştu. Genel olarak, bugüne kadar kamu otoritelerimizin kripto paralara yaklaşımının olumlu olduğunu söyleyebilmek mümkün değil. Bu olumsuz tavrın arkasında, kripto paraların yasa dışı faaliyetlerin finansmanında ve yasa dışı gelirlerin (kara para) aklanmasında kullanıldığına dair şüphe/inanış, Çiftlikbank gibi kötü tecrübelerin yaşanmış olması, kripto paraların tanım gereği bir merkezinin (yaratıcısının) olmaması nedeniyle Devletin kontrolü dışında olması gibi sebeplerin yattığını söyleyebiliriz.

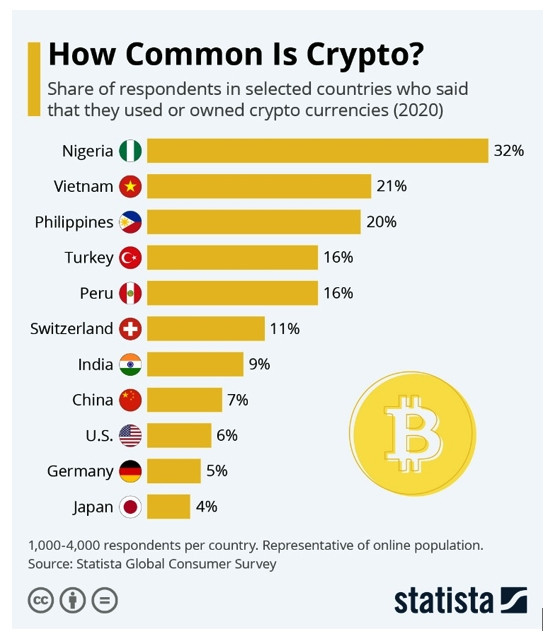

Diğer taraftan, kamu kurumlarının menfi yaklaşımlarına rağmen Türkiye, dünyada kripto para işlemlerinin en fazla olduğu ülkelerden birisidir. Aşağıdaki grafikten görüleceği üzere, 2020 yılında Türkler dünyada kripto piyasalarda en fazla işlem yapılan dördüncü millet konumundadır. Bu işlem hacminin (iştahının) ekonomik ve sosyolojik nedenlerinin başlı başına bir araştırma konusu olduğunu düşünüyorum.

Türkiye’deki kripto paralara olan bu ilgi kamu kurumlarını harekete geçirmiş gözükmektedir. Nitekim bir süre önce Maliye’nin (MASAK’ın) Türkiye’de faaliyette bulunan kripto para alım satımına aracılık eden platformlardan (kripto borsaları) müşterileri hakkında bilgi istediği basına yansıdı ve Bakanlık bu konuda açıklama yapmak durumunda kaldı.2 Çok kısa bir süre sonra, bu kripto para platformlarından bir tanesinin müşterilerinden birinin hesabına ihtiyati tedbir kararı uygulanarak hesabın bloke edildiğine dair duyuru kamuoyuna yansıdı. Bu haberden kısa bir süre sonra ise Merkez Bankasının Yönetmeliği yayımlandı. Böylece kendisi küçük, ama etkisi büyük olan bu Yönetmelikle Merkez Bankası Pandora’nın kutusunu açmış oldu.

Gelelim Yönetmeliği’nin detaylarına: Yönetmelik “ödemelerde kripto varlıkların kullanılmamasına, ödeme hizmetlerinin sunulmasında ve elektronik para ihracında kripto varlıkların doğrudan veya dolaylı olarak kullanılmamasına ve ödeme ve elektronik para kuruluşlarının kripto varlıklara ilişkin alım satım, saklama, transfer veya ihraç hizmeti sunan platformlara veya bu platformlardan yapılacak fon aktarımlarına aracılık etmemesine ilişkin usul ve esasların belirlenmesi” amacıyla çıkarılmış.

Öncelikle sonda söyleyeceğimi başta belirteyim. Bu Yönetmelik, kripto paranın alım satımını, kişiler arasında transferini yasaklamıyor. Nitekim Yönetmelik’in yetki maddesine baktığımızda, dayanağının 1211 sayılı Türkiye Cumhuriyet Merkez Bankası Kanunu’nun 4/3.I.f ve 4/4. maddeleri ile 6493 sayılı Ödeme ve Menkul Kıymet Mutabakat Sistemleri, Ödeme Hizmetleri ve Elektronik Para Kuruluşları Hakkında Kanunun 12/3 ve 18/6. maddelerinin olduğu görülmektedir. Söz konusu maddeler, daha ziyade ödeme sistemleri/hizmetleri ile ödeme ve elektronik para kuruluşlarına yönelik yetkiler içermektedir. Bu nedenle, bütün kripto para işlemlerinin veya kripto borsalarının yasaklanması gibi bir durum söz konusu değildir.

Yönetmelik kripto varlığı, “dağıtık defter teknolojisi veya benzer bir teknoloji kullanılarak sanal olarak oluşturulup dijital ağlar üzerinden dağıtımı yapılan, ancak itibari para, kaydi para, elektronik para, ödeme aracı, menkul kıymet veya diğer sermaye piyasası aracı olarak nitelendirilmeyen gayri maddi varlık” olarak tanımlamıştır. Tanımdan görüleceği üzere Yönetmelik aslında kripto varlıkların ne olmadığını belirterek bir tanım yapmaya çalışmış ve bunları bir “gayri maddi varlık” olarak tanımlamıştır. Bu tanımda yaygın kullanım olan “kripto para” ifadesinden bilinçli olarak uzak durulduğu ve “varlık” nitelendirmesinin kullanıldığı görülmektedir. Yönetmelikte yapılan bu tanımın uluslararası kuruluşların tanımlarıyla uyumlu olduğunu söyleyebiliriz. Mali Eylem Görev Gücü (FATF) kripto paralar için dijital varlık (virtual asset), Avrupa Birliği kurumları ise kripto varlık (crypto asset) terimlerini kullanmaktadır. Diğer taraftan, kripto varlığın menkul kıymet veya diğer sermaye piyasası aracı olmadığına ilişkin tespit yetkisinin TCMB’ye değil SPK’ya ait olduğunu düşünüyorum. Ben de 2017 yılında yazdığım bir makalede kripto paraları “nevi şahsına münhasır dijital bir eşya veya yatırım aracı” olarak tanımlamış ve vergi mevzuatımız karşısındaki durumunu değerlendirmiştim.3

Yönetmelikte “kripto varlık” tanımın yapıldığı madde “Bu Yönetmelik uygulamasında…” ifadesiyle başlamaktadır. Yani bu tanım söz konusu Yönetmeliğin uygulanmasında geçerlidir. Lakin bu tanımın bir kamu otoritesince yapılmış ilk tanım olması hasebiyle artık bütün bir mevzuatta referans alınacağı da muhakkaktır. Bugüne kadar kripto varlıkların bir tanımının veya nitelendirmesinin yapılmamış olması en önemli eleştirilerden biriydi. Her ne kadar kripto paralar Maliye ve yargı makamlarınca bir malvarlığı unsuru olarak kabul edilse de bunların ne olduğu konusunda bir belirleme yapılmamıştı. Bu nedenle, Yönetmelikte kripto varlık için bir tanım yapılmış olması başlı başına önemlidir.

Yönetmelik kripto varlıklara ilişkin tanımı yaptıktan sonra yasak getiren düzenlemelere geçmekte ve “kripto varlıkların, ödemelerde doğrudan veya dolaylı şekilde kullanılamayacağını, ödemelerde doğrudan veya dolaylı şekilde kullanılmasına yönelik hizmet sunulamayacağını” söylemektedir. Bu ifadeler, kripto varlıkların her türlü ödemelerde kullanılmasının yasaklandığı sonucunu çıkarmaya müsait olsa da, Yönetmeliği bir bütün halinde ve dayanağı olan Kanun maddeleriyle birlikte değerlendirmek gerekmektedir. Yönetmelik, kripto varlıkların para, ödeme aracı, menkul kıymet veya diğer bir sermaye piyasası aracı olmadığını açıkça belirtmektedir. Bu durumda, madem kripto varlıklar para veya ödeme aracı değil, o zaman Merkez Bankası bunların neden ödeme aracı olarak kullanılmayacağını söylemekte ve hangi yetkiyle yasaklamaktadır sorusu akla gelmektedir. Zira, Yönetmelikte kripto varlıklar ödeme aracı olarak tanımlanmadığına göre, bir mal teslimi veya hizmet ifası karşılığında bedelin kripto varlıkla ödenmesi halinde ortada parayla ödeme değil, “takas” söz konusu olacaktır. Bu nedenle, Yönetmelikteki düzenlemeleri sadece ödeme hizmeti sağlayıcılarına münhasır olarak yorumlamak şarttır. Çünkü TCMB’ye yetki veren kanun maddeleri bu kuruluşların faaliyet alanlarıyla ilgilidir. Özetle, Merkez Bankası, “kriptolar ödeme aracı değildir, o zaman yetki alanımdaki kuruluşlar bunları ödeme aracı olarak kullanmayacak!” demektedir. Aksi yorum, Yönetmeliğin Borçlar Kanunu’nda düzenlenen sözleşme özgürlüğüne aykırılığı ve Anayasa ile güvence altına alınan teşebbüs hürriyetinin ihlali sonucunu doğuracaktır. Kripto varlıkların ödemelerde takas unsuru olarak kullanılmasının yasaklanması yönünde bir düzenleme ancak “kanun” ile yapılabilir.

Yönetmeliğin 4. maddesinde bu durum biraz daha açıklığa kavuşmaktadır. Söz konusu madde uyarınca, ödeme hizmeti sağlayıcıları, ödeme hizmetlerinin sunulmasında ve elektronik para ihracında kripto varlıkların doğrudan veya dolaylı olarak kullanılacağı bir şekilde iş modelleri geliştiremez, bu tür iş modellerine ilişkin herhangi bir hizmet sunamaz. Ödeme ve elektronik para kuruluşları, kripto varlıklara ilişkin alım satım, saklama, transfer veya ihraç hizmeti sunan platformlara veya bu platformlardan yapılacak fon aktarımlarına aracılık edemez. Bu yasaklar 30 Nisan 2021 tarihinden itibaren geçerli olacaktır. Yasaklamaya (düzenlemeye) uymayanlara 6493 sayılı Kanun’un 27. maddesi uyarınca idari para cezası verilebilecektir.

Söz konusu maddenin iki muhatabı bulunmaktadır. İlki, ödeme hizmeti sağlayıcılarıdır. 6493 sayılı Kanun’un 13. maddesi uyarınca ödeme hizmeti sağlayıcıları, 5411 sayılı Kanun kapsamındaki bankalar, elektronik para kuruluşların, ödeme kuruluşları ve Posta ve Telgraf Teşkilatı Anonim Şirketi’dir. Bu sayılanlar kripto varlıklara dayalı ödeme hizmeti sunmayacaklar ve elektronik para ihracı yapamayacaklardır. Bankaların da bu kapsamda olması önemlidir, lakin bu yasak bankalar aracılığıyla kripto varlık platformlarına para transferini ve bankaların kripto varlık platformu oluşturmalarını kapsamamaktadır.

Yasağın ikinci kısmı ise yine 6493 sayılı Kanun’da tanımlanan ödeme ve elektronik para kuruluşlarına ilişkindir. Bu kuruluşlar, kripto varlıklara ilişkin alım satım, saklama, transfer veya ihraç hizmeti sunan platformlara veya bu platformlardan yapılacak fon aktarımlarına aracılık yapamayacaklardır. Özetle, bu kuruluşlar 30 Nisan 2021 sonrası kripto ekosisteminin tamamen dışına itilmişlerdir.

Merkez Bankası, Yönetmeliğe ilişkin basın duyurusunda4 , düzenlemenin motivasyonuna ilişkin olarak şu açıklamayı yapmıştır. “Kripto varlıklar herhangi bir düzenleme ve denetim mekanizmasına tabi olmaması, merkezi bir muhatabın bulunmaması, piyasa değerlerinin aşırı oynaklık göstermesi, anonim yapıları nedeniyle yasadışı faaliyetlerde kullanılabilmesi, cüzdanların çalınabilmesi veya sahiplerinin bilgileri dışında usulsüz olarak kullanılabilmesi ile işlemlerin geri dönülemez nitelikte olması gibi nedenlerle ilgili taraflar açısından önemli riskler barındırmaktadır. Son dönemde, söz konusu varlıkların ödemeler alanında kulanılmasına ilişkin çeşitli girişimlerin oluşmaya başladığı gözlenmiştir. Bu varlıkların ödemelerde kullanılmasının, yukarıda bahsedilen sebeplerle işlemin tarafları açısından telafisi mümkün olmayan mağduriyetler yaratma ihtimali bulunduğu ve bu alanda mevcutta kullanılan yöntem ve araçlara karşı güven zaafiyeti meydana getirebilecek unsurlar içerdiği değerlendirilmektedir.” Merkez Bankası özetle “Kızım sana güveniyorum ama etraf kötü, sen de safsın kandırırlar, dışarı çıkmak yasak” modundaki baba edasıyla, “kontrol edemiyorsam yasaklarım” diyor. Yönetmeliğin gerekçesi olarak yapılan bu açıklama daha fazla yasaklayıcı düzenlemelerin geleceğinin de habercisi gibidir.

Bu yasak sonrasında, kripto varlık platformlarına akacak fonlar sadece bankalar üzerinden olacaktır. Ödeme ve elektronik para kuruluşlarının kripto ekosisteminden neden tamamen dışlandığını ben tam olarak anlayamadım. Merkez Bankası para arzını denetlemek ve kontrol altında tutmak için bu düzenlemeyi yapmışsa ödeme kuruluşlarını tamamen kapatması gerekir.

Ödeme kuruluşlarındaki hesap hareketlerin kontrol ve denetlenmesinde zaafiyet olduğu gerekçesiyle de bu düzenleme yapılmış olamaz. Acaba, ödeme kuruluşları sistem dışına itilip başkalarına alan mı açılıyor? Son dönemlerde ciddi anlamda büyüme sağlayan fintechlerin kripto ekosistemindeki ivmenin etkisiyle daha da palazlanmalarının önüne mi geçilmek isteniyor? Buna benzer menfi düzenlemeler, bugüne kadar bu alanda yatırım yapan şirketlerin yatırımlarının çöpe gitmesi, başta fintech, DeFi (Decentralised Finance) gibi yeni alanlardaki girişim teşviklerinin kırılması ve yurt dışına çıkması, kripto varlık yatırımlarının yurt dışına kaydırılması gibi sonuçlara yol açacaktır.

Konunun vergisel boyutu da bulunmaktadır. Bugüne kadar kripto varlıkların net bir tanımının yapılmamış olması, vergilendirilme açısından en önemli engel olarak gösterilmekteydi. Kripto varlıklardan elde edilen kazançların ve yapılan işlemlerin vergilendirilmesi konusunda çeşitli görüşler bulunmaktaydı. Yönetmelikle yapılan kripto varlık tanımı sonrasında bu tartışmaların alevleneceğini söyleyebiliriz.

Diğer taraftan, kripto varlık tanımının idari bir düzenleme ile değil, bir “kanun” ile yapılması daha doğru olurdu. Her ne kadar Yönetmelikteki kripto varlık tanımının bu Yönetmelik uygulamasında kullanılacağı söylense de, bu tanımdan yola çıkarak Maliye’nin vergilendirme yönünde adım atması sürpriz olmayacaktır. Bu durumda, bir idari işlem olan Yönetmelikle yapılan bir tanımdan yola çıkılarak vergilendirme yapılmasının vergilendirmede kanunilik ilkesine aykırı olduğu iddiaları haklı olarak gündeme gelecektir.

Bu şerhi düştükten sonra, kripto paraların gayri maddi bir varlık olarak tanımlanması sonrasında, Maliye kripto varlıkların alım satımından elde edilen kazançlar üzerinden gelir vergisi, bu varlıkların tesliminde KDV hesaplanması yönünde adımlar atabilir. Hele ki, bu tanımlamanın kurucu (ihdasi) değil, açıklayıcı (ihbari) olduğu şeklinde bir yorum yaparsa, geçmişe dönük bir vergilendirmenin de kapısı açılmış olur. Bu durumda ise idari işlemin geçmişe yürütüldüğü, hukuki belirlilik ve hukuki güvenlik ilkelerinin ihlal edildiği eleştirileri gündeme gelecektir. Gelişmeler nasıl olacak hep birlikte takip edeceğiz.

Kripto varlıkların regülasyonu sadece tek bir kamu otoritesinin düzenlemesine bırakılamayacak kadar önemli bir konudur. TCMB, BDDK, SPK, Maliye’nin bir araya gelerek sektördeki önemli paydaşların görüşleri de alınarak çerçeve bir kanun çıkarılması gerekmektedir. Eğer yatırımcıların korunması ve kripto ekosistemin gelişmesi amaçlanıyorsa, öncelikle kripto borsalarına (platformlarına) ilişkin regülasyon yapılması, bu kuruluşların faaliyetlerinin düzenlenmesi ve denetlenmesi gerekmektedir. Yapılacak düzenlemeler yasaklayıcı değil, yol gösterici olmalıdır.

Sözün özü: “All money is a matter of belief”. Adam Smith

(Bir şeyin para olup olmadığı inanma (genel kabul) meselesidir.)

1) https://www.bddk.org.tr/ContentBddk/dokuman/duyuru_0512_01.pdf

https://www.tspb.org.tr/wp-content/uploads/2017/12/Genel-Mektup-785-Sanal-Paralara-Dayal%C4%B1-%C4%B0%C5%9Flemler-hk..pdf

https://spk.gov.tr/Bulten/Goster?year=2018&no=42

https://www.aa.com.tr/tr/ekonomi/finansal-istikrar-komitesinden-bitcoin-uyarisi/1028439

https://kurul.diyanet.gov.tr/Karar-Mutalaa-Cevap/38212/dijital-kripto-paralarin-kullaniminin-dini-hukmu-nedir-

2) https://www.hmb.gov.tr/haberler/basin-aciklamasi-6

3) https://www.dunya.com/kose-yazisi/bitcoinin-vergilendirilmesi/395306

4) https://www.tcmb.gov.tr/wps/wcm/connect/TR/TCMB+TR/Main+Menu/Duyurular/Basin/2021/DUY2021-17

Bu yazı alıntıdır.